最近では、SNSなどでも容易に税金に関する情報が得られるようになり、個人事業主の方の節税意識も高まってきています。

法人成りは、決して新しい節税スキームではありませんが、うまく活用すれば、大きく税負担を減らすことができます。

今回は、この法人成りのメリット・デメリットについてご紹介します。

法人成りのメリット

① 信用を得られる可能性がある

今では撤廃されていますが、かつては株式会社の設立には最低1000万円、有限会社の設立には最低300万円の資本金が必要であったため、法人組織というだけでそれなりの信用を得られていました。

その名残りか、今でも法人としか取引をしないスタンスの企業もあります。

なお、たまに「法人の方が信用されるから創業融資も受けやすくなるよ」という方がいますが、それはウソです。

(鵜呑みにして融資目的で資本金1円の法人を設立したりすると、後悔しますよ)

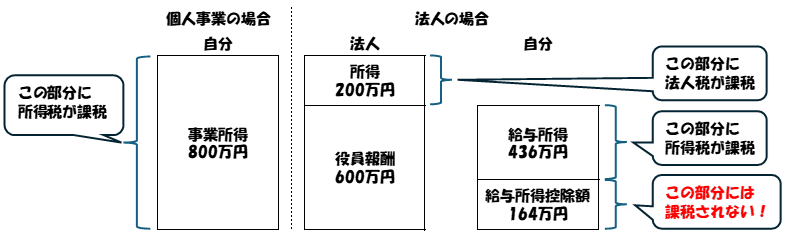

② 自分への給与が経費になる

個人事業主については、事業主である自分への給与という概念そのものがありませんが、法人については、経営者である自分へ役員報酬を支払い、その金額を経費にすることができます。

また、経営者である自分の側では、受け取った役員報酬について給与所得控除が適用されるため、法人個人全体で、課税の対象となる所得が減ります。

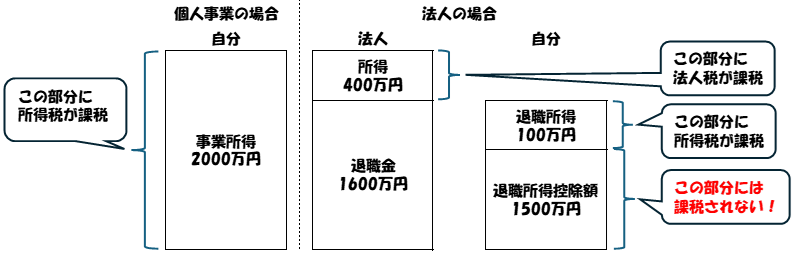

③ 自分への退職金が経費になる

個人事業主については、事業主である自分への退職金という概念そのものがありませんが、法人については、経営者である自分へ退職金を支払い、その金額を経費にすることができます。

また、経営者である自分の側では、受け取った退職金について退職所得控除が適用されるため、法人個人全体で、課税の対象となる所得が大幅に減ります。

さらに、個人事業主は、家族を青色専従者としている場合には、家族に支払った給与を経費にすることができますが、退職金は経費にすることができません。

一方で、法人では、従業員である家族に対して支払った退職金でも経費にすることができます。

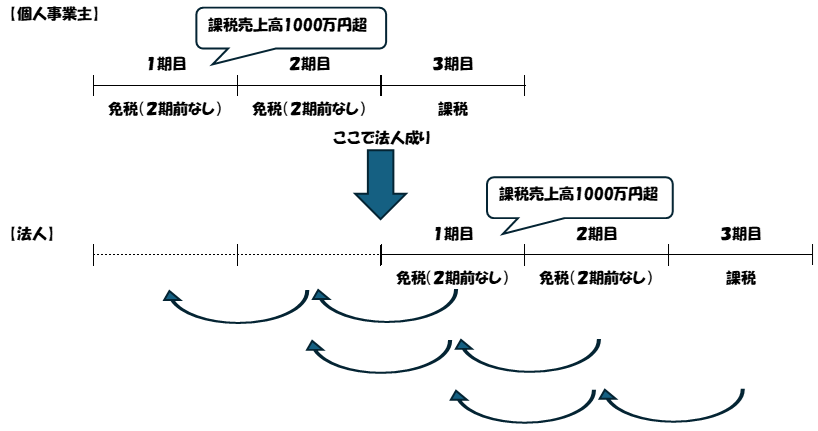

④ 消費税の免税期間が延びる

消費税は、基準期間の課税売上高が1000万円を超えた場合に課税となります。

基準期間とは2期前のことを指しますので、たとえば個人事業の1期目の課税売上高が1000万円を超えた場合、3期目から消費税の課税事業者となります。

しかし、この判定は、法人成りをした場合の法人には引き継がれませんので、3期目が開始する前に、個人事業を廃止して法人成りをすると、法人が消費税の課税事業者となるのは、3期目以降ということになります。

(1期目、2期目の法人には「2期前」が存在しないため)

つまり、法人成りをすることによって、最短でも2年間は消費税の免税期間を延ばすことができるということです。

ただし、期首時点の資本金の額が1000万円以上である場合などの一定の場合には、法人の1期目から消費税が課税されますので、ご注意ください。

⑤ 赤字の繰越期間が延びる

青色申告をしている個人事業主は、赤字について、発生した年度の翌年度から3年間繰り越して将来の黒字と相殺することができますが、青色申告をしている法人は、赤字について、発生した年度の翌年度から赤字を10年間繰り越して将来の黒字と相殺することができます。

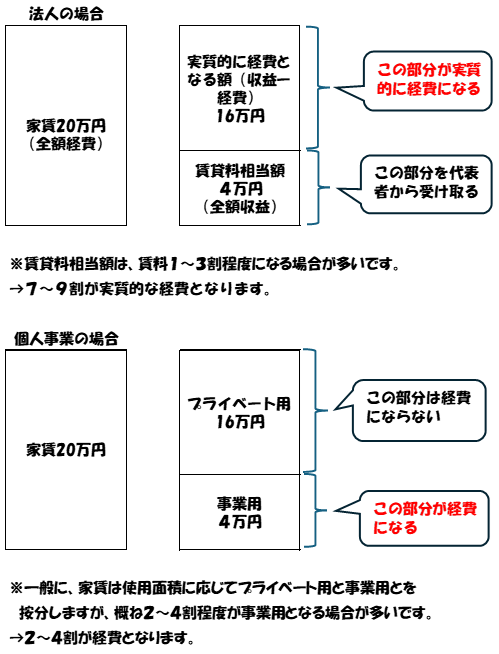

⑥ 社宅を利用により経費にできる家賃が増える

個人事業主が住宅を賃借している場合に経費にできるのは、事業用スペースに対応する部分の賃料のみです。

一方で、この住宅を法人で借上げ、自分は法人から適正な家賃で賃借することにすれば、多くの場合、法人の支払う賃料の7割から9割を実質的に経費とすることができます。

ただし、適正な家賃(=賃貸料相当額)の計算は複雑ですので、一度税理士に相談なさることをおすすめします。

⑦ 税率構造の違いにより税負担が減る場合がある

所得税の税率は、所得の額に応じて5%から45%まで適用される税率が上がっていく超過累進税率となっていますが、法人税の税率は、800万円以下の部分については15%、800万円を超える部分については23.2%の比例税率(≒固定税率)となっていますので、所得の額によっては法人成りした方が、税負担が軽くなる場合があります。

法人成りのデメリット

① 赤字でも税金がかかる

個人事業主の場合、赤字であれば所得税や住民税、事業税は課税されませんが、法人の場合、赤字でも最低70,000円の法人住民税(均等割)が課税されます。

② 経費にできる交際費の額に上限がある

個人事業主の場合、事業の遂行上必要な交際費であれば、その全額を経費とすることができますが、法人の場合、年間800万円までしか交際費を経費とすることができません。

③ 経費にできる寄附金の額に上限がある

個人事業主の場合、事業の遂行上必要な寄附金であれば、その全額を経費とすることができますが、法人の場合、寄附先や所得等の額に応じた限度額までしか寄附金を経費とすることができません。

④ 社会保険の加入義務がある

個人事業主は、常時使用する従業員の数が5人未満であれば、社会保険(健康保険、厚生年金保険)への加入義務がありませんが、法人はたとえ自分一人の法人であっても社会保険に加入する義務があります。

⑤ 税務調査が入りやすい

個人事業主の実調率(調査が行われた件数/申告をしている個人または法人の数)はおよそ1%であるのに対し、法人の実調率はおよそ3%となっています。

業種等によってもばらつきがありますが、全体で見た場合には、「法人は個人事業の3倍程度、税務調査が入る確率が高い」ということができるでしょう。

⑥ 法人の設立費用がかかる

自分で会社設立の手続きを行う場合、株式会社の設立には24万円程度、合同会社の設立には10万円程度の費用がかかります。(いずれも、電子定款の場合には4万円安くなります。)

個人事業主の方の法人成りサポートを行っております

末廣大地税理士事務所では、法人成りをご検討中の方に、「月額10,000円からの税務顧問報酬×0円の創業融資調達支援×手数料0円の法人設立」の起業支援プランをご用意しております。

法人成りをご検討中の皆様のお問い合わせを、お待ちしております!

Author Profile

-

起業支援と財務コンサルティングが得意な税理士。

これまでの最高調達支援額は10億円。

町田・相模原エリア初の「決算料0円、月額10,000円~の税務顧問×創業融資支援0円×会社設立手数料0円の起業支援プラン」をリリース。

Latest entries

未分類2026年1月10日【町田・相模原】令和8年度税制改正!法人の「2割特例」終了と個人の新「3割特例」を解説

未分類2026年1月10日【町田・相模原】令和8年度税制改正!法人の「2割特例」終了と個人の新「3割特例」を解説 税金あれこれ2024年10月21日【個人事業の法人化で節税!】法人成りのメリット・デメリット

税金あれこれ2024年10月21日【個人事業の法人化で節税!】法人成りのメリット・デメリット 税金あれこれ2024年10月17日【メリット・デメリットは?】源泉所得税の納期の特例について

税金あれこれ2024年10月17日【メリット・デメリットは?】源泉所得税の納期の特例について 税金あれこれ2024年10月9日【税込み?税抜き?】源泉所得税納付書の支払額の書き方

税金あれこれ2024年10月9日【税込み?税抜き?】源泉所得税納付書の支払額の書き方