町田・相模原 タクスリンク税理士事務所の

創業融資支援

会社を成長させましょう!

いくら資金と時間があっても足りない創業直後、創業融資でスピーディに資金を調達し、事業を加速させませんか?

創業融資のメリット

Merit.01

日本政策金融公庫の創業融資は、担保や保証人が不要です!

Merit.02

他の金融機関からの信用が高まります!

借入をしてキチンと返済をした実績は、以降の資金調達を行う上でプラスとなります。

また、日本政策金融公庫の融資を受けたという事実自体が、他の金融機関からの信用につながります。

Merit.03

創業時が一番融資を受けやすい!

創業融資は、決算書等の実績に基づいて審査される通常の融資と異なり、創業計画という見込みに基づいて審査が行われるため、要件さえ満たせば誰にでもチャンスがある融資です。

Merit.04

最短で事業をスタートできます!

起業時に充分な資金を保有している方は多くありません。

資金が貯まるまで起業を待つ選択肢もありますが、その間に市場に進出した競合に遅れを取ってしまうケースもあります。

創業融資によって資金を獲得すれば、いち早く事業をスタートすることができます。

Merit.05

会社の生存確率が高まります!

統計上、起業後1年以内に約3割、5年以内に約5割以上の個人事業・法人が廃業していますが、創業融資を受けた個人事業・法人の5年後の生存率は9割弱となっています。

こんなお悩みありませんか?

- 創業融資を受けたいけど、いくらくらいなら借りられるんだろう…

- 専門家に依頼したいけど、お金が足りなくて借りる創業融資にお金をかけるなんて…

- 事業資金が足りないから、なんとしてでも創業融資を成功させないと…

- 忙しすぎてなかなか創業融資について調べたり資料を作る時間が取れない…

- どうせ依頼するなら、知識や実績の豊富な、信頼できる専門家にサポートを依頼したい

おひとりで悩まず、タクスリンク税理士事務所の創業融資支援をご利用ください!

創業融資支援の強み

Point.01

どこよりもリーズナブル、

明朗会計の創業融資支援!

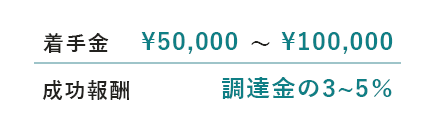

専門家に創業融資の支援を受けると、審査通過率が高まる一方で、

着手金+調達額の3~5%の高額な報酬を請求されるのが通常です。

また、「成功報酬1%~」等と一見リーズナブルな報酬を掲げている専門家でも、

いざ話を聞いてみると最低報酬額(10万円前後)が設定されていて、

結局は高額の報酬を提示されるケースがとても多いです。

タクスリンク税理士事務所では、

「着手金なし、最低報酬額なしの完全成功報酬1%」

の格安、明朗な報酬であなたの創業融資獲得をバックアップいたします!

一般的な専門家

タクスリンク税理士事務所

着手金、成功報酬ともに0円

「成功報酬1%」の弊所との比較

(200万円を調達した場合)

成功報酬1%~の専門家

タクスリンク税理士事務所

税理士に依頼しましょう!

Point.03

創業融資調達の成功率大幅UP!

自身で創業計画書を作成し、申し込んだ場合の創業融資の審査通過率は5~6割とされていますが、弊所がサポートをお引き受けした創業融資の審査通過率は9割を超えています。

オリジナルで作成する添付資料は、公庫の担当者様から「大変わかりやすくて丁寧な資料をありがとうございます」とわざわざご連絡をいただくなど、高い評価をいただいております。

Point.04

最短での創業融資調達をご支援!

いざ調べるとなると複雑な、利用すべき融資制度や、申し込みに必要な書類等は全て弊所がご案内。

ご不明点について何度でも丁寧にご回答し、創業融資の獲得までに必要な時間や手間を最小化いたします。

タクスリンク税理士事務所

税理士 末廣大地

上智大学法学部法律学科卒業後、都内税理士事務所勤務中に税理士試験に合格。

資金調達支援専門の法人をランドマークタワーで設立し、多種多様な業種の創業融資調達に成功。

町田市にて税理士事務所を開業以来、毎月右肩上がりに顧問契約数を伸ばし、町田、相模原を中心に税務・会計・財務の3本の柱で起業家支援に取り組んでいる。

あなたに最適な税理士顧問料をチェック

創業間もない方にも安心のサポート

- 法人成り予定の個人事業主様

- 開業間もないフリーランスの方

- 会計や経費管理に悩みがある小規模法人様

町田・相模原で税理士をお探しの方は、まずはお気軽にご相談ください。

ご契約いただいたお客様一人ひとりに丁寧に対応するため、

当事務所では月ごとの新規ご契約数に上限を設けております。

タイミングによっては新規受付をお待ちいただく場合がございますので、ご了承ください。

創業融資を受けるための

40のノウハウ

受けるための40のノウハウ

1. 日本政策金融公庫とは?

2. 創業融資はいくら借りたらよいのか?

3. 日本政策金融公庫の創業融資と民間銀行の創業融資(制度融資)との違いとは?

4. 個人事業主が法人成りした場合に創業融資は受けられるのか?

5. サラリーマンでも日本政策金融公庫から融資を受けられるのか?

6. 信用情報に瑕があると創業融資は受けられない?

7. 社会保険料の未納があると日本政策金融公庫から融資は受けられない?

8. 過去に債務整理の経験があったら創業融資は受けられない?

9. 住宅ローンがあっても創業融資は受けられるのか?

10. 日本政策金融公庫で創業融資を受けられない会社とは?

11. 税金を滞納している会社、融資対象外業種を営む会社が創業融資を受けられる場合とは?

12. 合同会社で創業融資を受けることは可能か?

13. 店舗契約前に創業融資を受けることは可能か?

14. 日本政策金融公庫の創業融資に信用保証協会の保証は必要?

15. 日本政策金融公庫で創業融資を受けるまでの流れとは?

16. 創業時に無担保・無保証人で利用できる融資制度とは?

17. 新規開業資金と新創業融資制度との違いとは?

18. 創業融資の金利が下がる「女性、若者/シニア起業家支援資金」とは?

19. 日本政策金融公庫で創業融資を受けるための必要書類とは?

20. 創業計画書とは?

21. 借入申込書とは?

22. 元金据置期間はあった方がよい?

23. 創業融資の可決確率を上げるための添付資料とは?

24. 面談時の注意点とは?

25. 日本政策金融公庫はネットバンクに対応していない?

26. 公庫団信には加入した方がいい?

27. 法人と個人事業主、創業融資を受けやすいのは?

28. 設備資金と運転資金、創業融資を受けやすいのは?

29. 日本政策金融公庫の創業融資審査のポイントとは?

30. 日本政策金融公庫と民間銀行、どちらかにしか創業融資は申し込めない?

31. 自己資金とは?

32. 自己資金は、創業資金の10分の1さえ準備すればよい?

33. 自己資金の集め方とは?

34. 充分な自己資金があっても創業融資を受けるべき理由とは?

35. 創業融資を100%成功させる方法とは?

36. 専門家に支援を依頼すると創業融資を受けやすくなる?

37. 本店登記地がレンタルオフィスでも日本政策金融公庫から融資を受けられる?

38. 未経験業種での創業で日本政策金融公庫から創業融資を受けることは可能か?

39. 日本政策金融公庫の融資に落ちるパターンと落ちた場合の対処法とは?

40. 見せ金で創業融資を受けることは可能か?

まとめ

1. 日本政策金融公庫とは?

株式会社日本政策金融公庫は、政府が100%出資者である政策金融機関です。

2008年に国民生活金融公庫(いわゆる「こっきん」)、農林漁業金融公庫、中小企業金融公庫が統合されて日本政策金融公庫となりました。

日本政策金融公庫は、過去に債務整理等を受けたことのある方でも融資を受けることができる再挑戦支援資金(再チャレンジ支援資金)や、信用力の乏しい起業直後の方でも無担保・無保証で融資を受けることができる中小企業経営力強化資金や新創業融資制度といった、民間銀行にはない多くの融資制度を取り扱っています。

日本の会社の約9割を占める、多種多様な中小企業及び創業を志す方たちの強い味方が、日本政策金融公庫なのです。

なお、日本政策金融公庫は全国に支店を有しており、創業融資の申し込み窓口は、起業をするエリアを管轄する支店となります。

たとえば、町田市、相模原市で起業をする場合に窓口となる支店はそれぞれ次のとおりです。

相模原市で起業する場合

明治安田生命厚木ビル

相模原商工会館1F

2. 創業融資はいくら借りたらよいのか?

創業直後は、不測の支出が生じたり、売上が思うように伸びなかったり、資金ショートが起こりやすい時期であり、残念ながら創業後1年以内に約3割、5年以内に約5割の個人事業、法人が倒産に追い込まれています。

したがって、創業資金は多ければ多いに越したことはなく、創業融資は借りられるだけ借りた方がよいということができます。

ただし、日本政策金融公庫が創業融資をしてくれる額は、開業資金から自己資金を控除した金額です。

根拠もなく「〇〇円融資してください」と頼んでも、創業融資は受けられません。

このため、創業融資を申し込む前には、まず資金繰り表を作成しながら必要な開業資金の金額を計算する必要があります。

3. 日本政策金融公庫の創業融資と

民間銀行の創業融資(制度融資)との違いとは?

日本政策金融公庫で創業融資を受ける場合、審査は日本政策金融公庫のみで行われます。

一方、民間銀行で創業融資(=制度融資)を受ける場合、審査は民間銀行及び信用保証協会で行われます。

このため、同じ創業融資でも、両者では申し込みから融資実行までに要する期間が大幅に異なります。

具体的には、日本政策金融公庫であれば申し込みから3〜4週間、制度融資であれば1月半〜2月程度でそれぞれ着金となるイメージです。

また、日本政策金融公庫の創業融資は、無担保・無保証人で利用できるのに対し、民間銀行の創業融資は、代表者の連帯保証なしでは利用できないなど、両者には他にも多くの異同があります。

4. 個人事業主が法人成りした場合に

創業融資は受けられるのか?

日本政策金融公庫の新創業融資制度には、「新たに事業を始める方、または事業開始後税務申告を2期終えていない方」という要件がありますが、この「2期」には、個人事業主であった期間も含まれます。

つまり、2期申告を行っていない個人事業主が法人成りをした場合には、新創業融資制度を利用することができます。

また、2期申告を行っている個人事業主が法人成りをした場合であっても、個人事業主として営んでいた事業と全く異なる事業を法人として営むのであれば、新創業融資制度を利用できる可能性があります。

ちなみに、民間銀行の創業融資(=制度融資)は、創業から5年未満であることが要件となっています。

5. サラリーマンでも日本政策金融公庫から融資を受けられるのか?

日本政策金融公庫では、サラリーマンの方でも(=副業でも)創業融資を受けることが可能です。

なお、この場合には、サラリーマンとしての収入を除いた、事業からの収入のみで借入の返済を行えるかが審査されます。

たとえば、いくらサラリーマンとしての収入が多くても、事業から得られる収入の見込みが不充分と判断されれば、創業融資審査は否決となるケースがあるということです。

一方で、民間銀行では、原則としてサラリーマンの方が創業融資を受けることはできません。

このため、サラリーマンの方が創業融資を受ける場合には、日本政策金融公庫を選択することとなります。

6. 信用情報に瑕があると創業融資は受けられない?

日本政策金融公庫では、創業融資の審査において、代表者個人または役員個人の信用情報を照会することがあります。

実際に、日本政策金融公庫ホームページのプライバシーポリシーにも、「信用情報を返済能力の調査や与信取引上の判断に利用する」旨が明記されています。

信用情報の照会が行われるかどうかはケースバイケースですが、もし照会が行われ、クレジットカードの滞納や、携帯の割賦代金の引き落とし失敗、奨学金の返済遅延などによって、信用情報に瑕があることが判明すると、融資を受けることが困難となってしまいます。

信用情報の瑕は5年程度で解消されますので、それを待って創業融資の申し込みを行うのがベストですが、もし待てないようであれば最低でも瑕の原因となった金融事故は解消してから申し込みを行うようにしましょう。

創業融資を申し込む前には、一度自身で信用情報を照会してみるとよいでしょう。

日本政策金融公庫が照会するCICの信用情報は、自身でもWebで照会することが可能です。

7. 社会保険料の未納があると

日本政策金融公庫から融資は受けられない?

日本では、国民皆保険の建前を採っており、社会保険の支払いは国民の義務となっています。

しかしながら、日本政策金融公庫の創業融資審査に限っていえば、社会保険の未納が不利益に働くことは基本的にありません。

社会保険庁は信用情報機関に登録をしておらず、また、社会保険料には税金の場合の納税証明書のような書類もないため、預金債権の差し押さえを受け、通帳の摘要欄にその旨が記載されているといった場合を除き、日本政策金融公庫は社会保険料の滞納の事実を知りえないのです。

8. 過去に債務整理の経験があったら創業融資は受けられない?

民間銀行では、過去に自己破産等の債務整理を行なっていると、融資を受けることはほぼ不可能です。

自己破産をした旨の信用情報は7年を経過すれば自動的に削除されるため、建前上は、破産が7年以上前であれば新たな融資を受けることができるということになります。

しかしながら、破産により免責となった債務の中に、信用保証協会の保証を受けて調達した融資がある場合には、信用保証協会は原則として再度保証をしてくれることはなく、結果として信用保証協会の保証が前提である民間銀行の創業融資は将来にわたって受けられないことになります。

一方で、日本政策金融公庫では、整理を行なった債務の中に日本政策金融公庫からの借入債務がなかった等、一定の条件を充足していれば、過去に債務整理を行なっていても融資を受けられる可能性があります。

9. 住宅ローンがあっても創業融資は受けられるのか?

日本政策金融公庫の創業融資では、事業活動について審査を行います。

このため、住宅ローン等、代表者個人の消費活動に係る借入があるというだけで創業融資が否決となることはありません。

創業融資の審査において、代表者個人の消費活動に係る借入が問題となるのは、事業資金(=日本政策金融公庫にとっては「融資をした資金」)が、消費活動に係る借入の返済に充てられるおそれがある場合です。

つまり、たとえば法人で創業融資を受ける場合には、代表者が自身の役員報酬の額で月々の生活費、ローン支払い等が賄えるのであれば、審査上の問題は生じません。

10. 日本政策金融公庫で創業融資を受けられない会社とは?

- 税金を滞納している会社

- 融資の対象外業種を営んでいる会社

は、原則として日本政策金融公庫で創業融資を受けることはできません。

後者の具体例としては、遊興娯楽業のうち風俗関連営業、金融業、学校法人、宗教法人、NPO・NGO・LLPの形態を採る法人などが挙げられます。

あなたに最適な税理士顧問料をチェック

創業間もない方にも安心のサポート

- 法人成り予定の個人事業主様

- 開業間もないフリーランスの方

- 会計や経費管理に悩みがある小規模法人様

町田・相模原で税理士をお探しの方は、まずはお気軽にご相談ください。

ご契約いただいたお客様一人ひとりに丁寧に対応するため、

当事務所では月ごとの新規ご契約数に上限を設けております。

タイミングによっては新規受付をお待ちいただく場合がございますので、ご了承ください。

11. 税金を滞納している会社、

融資対象外業種を営む会社が

創業融資を受けられる場合とは?

日本政策金融公庫で創業融資の申し込みをすると、滞納税金の有無の確認のため、納税証明書の提出を求められます。

税金を滞納している会社は、創業融資を受けることができませんが、その税金を完納すれば、創業融資を受けられる可能性があります。

また、融資対象外業種を営む会社であっても、当該事業とは別に融資対象業種を営んでいる場合には、この業種については創業融資を受けられる可能性があります。

12. 合同会社で創業融資を受けることは可能か?

日本政策金融公庫の創業融資は、株式会社だけでなく、合同会社でも受けることが可能です。

今日、設立費用の安さから、合同会社による創業がブームとなっており、新設法人のおよそ2割が合同会社となっています。

13. 店舗契約前に創業融資を受けることは可能か?

日本政策金融公庫の創業融資は、店舗予定地さえ決まっていれば、賃貸契約が済んでいなくても受けることができます。

このため、店舗の契約費用も含めて創業融資で調達することが可能です。

ただし、契約前に創業融資の申し込みをした場合に、他社に先に契約をされてしまう等で店舗予定地が変更となると、審査がやり直しとなり、その分、融資獲得までの期間がずれ込んでしまいます。

このため、基本的には賃貸契約締結後の創業融資申し込みが無難です。

14. 日本政策金融公庫の創業融資に信用保証協会の保証は必要?

日本政策金融公庫は、信用保証協会が代位弁済(=融資を受けた会社または個人が返済を行うことができなくなった場合に、代わりに信用保証協会が銀行に弁済を行うこと)によって受けた損失を補填する立場にあります。

このため、民間銀行の融資とは異なり、日本政策金融公庫の融資に信用保証協会の保証が付くことはありません。

15. 日本政策金融公庫で創業融資を受けるまでの流れとは?

日本政策金融公庫の創業融資を受けるまでの具体的な流れは次のとおりです。

概ね、Step.02~Step.07が3~4週間のイメージです。

一般的な融資額である500~1000万円の融資の場合、10,000円の収入印紙が必要となります。

16. 創業時に無担保・無保証人で利用できる融資制度とは?

通常、銀行から融資を受ける際には、代表者が会社の連帯保証人となることや、担保を提供することが求められます。

もし、代表者が会社の連帯保証人となり、あるいは担保を提供している状態で、会社が返済不能に陥ると、代表者が会社に代わって返済を続けなければならず、あるいは担保物は換価されてしまいます。

しかしながら、日本政策金融公庫には、創業時に無担保・無保証人で利用できる、

- 新創業融資制度

- 中小企業経営力強化資金

という二つの融資制度が設けられています。

17. 新規開業資金と新創業融資制度との違いとは?

日本政策金融公庫の創業融資は、新規開業資金または女性、若者/シニア起業家支援資金を用いて行われるのが一般的ですが、これらの制度の利用には、原則として担保または代表者の連帯保証が求められます。

新創業融資制度は、この新規開業資金や女性、若者/シニア起業家支援資金を、無担保・無保証人で利用するための優遇措置なのです。

つまり、新創業融資制度を使って新規開業資金等を無担保・無保証人で利用する、といった関係性になります。

18. 創業融資の金利が下がる「女性、若者/シニア起業家支援資金」とは?

日本政策金融公庫の創業融資は、新規開業資金のほか、女性、若者/シニア起業家支援資金を用いて行われます。

対象は、女性の方、若者(35歳未満)の方、シニア(55歳以上)の方です。

女性、若者/シニア起業家支援資金を利用すると、新規開業資金を利用した場合よりも融資の金利が下がるケースがあります。

要件を満たす方は、新規開業資金ではなく、女性、若者/シニア起業家支援資金を利用して、低金利で創業融資を獲得しましょう。

19. 日本政策金融公庫で創業融資を受けるための必要書類とは?

日本政策金融公庫で創業融資を受けるためには、法人と個人事業とで若干異なりますが、

- 借入申込書

- 創業計画書

- 借入金の残高、毎月の返済額がわかる明細書

- 通帳

- 創業する事業を営むのに必要な許認可等を受けていることを証明するもの

- 設備資金の見積もり、請求書、契約書等

- 創業に際し既に支払った費用または購入した設備の領収書

- 不動産賃貸借契約書

- 運転免許証のコピー

- 印鑑証明書

- 履歴事項全部証明書・定款

- 役員が経営している他の会社の確定申告書及び決算書

- 直近2年の確定申告書及び決算書

- 納税証明書または納税に係る領収書

が必要となります。

これらの書類の中には、面談前に提出すべきもの、面談時に提出すればよいものがありますが、直前になって慌てることのないよう、余裕をもって準備しましょう。

20. 創業計画書とは?

創業計画書とは、創業後1年以内の方が日本政策金融公庫で創業融資を受ける場合に提出する書類の一つで、創業の動機や起業者の略歴や経験、商品・サービスの内容や事業の見通しなどを記載します。

この創業計画書の出来は、

- 自己資金

- 斯業経験

- 信用情報

と並んで創業融資の成否を決める重要な要素となります。

日本政策金融公庫が公開している創業計画書のフォーマットは、たったA3で1枚の用紙ですが、要点を抑えてしっかりと作り込みましょう。

あなたに最適な税理士顧問料をチェック

創業間もない方にも安心のサポート

- 法人成り予定の個人事業主様

- 開業間もないフリーランスの方

- 会計や経費管理に悩みがある小規模法人様

町田・相模原で税理士をお探しの方は、まずはお気軽にご相談ください。

ご契約いただいたお客様一人ひとりに丁寧に対応するため、

当事務所では月ごとの新規ご契約数に上限を設けております。

タイミングによっては新規受付をお待ちいただく場合がございますので、ご了承ください。

21. 借入申込書とは?

日本政策金融公庫で創業融資を申し込むには、創業計画書に加えて、借入申込書を提出する必要があります。

創業計画書とは異なり、借入申込書は、直接融資審査に影響するものではなく、かつ記載内容も平易なため、作成にあたりほとんど悩むことはありませんが、元金据置期間の希望の有無等、いくつか注意すべきポイントもあります。

22. 元金据置期間はあった方がよい?

元金据置期間とは、元金の返済を据え置き、利息のみを支払う期間をいいます。

元金据置期間があると、最も資金需要の大きい創業直後に、据置となる分だけ多くの事業資金を確保することができます。

一方で、元金据置期間も返済期間に含まれることから、毎月の返済額は元金据置期間がない場合と比較して大きくなる等のデメリットもあります。

元金の据え置きを受けるかどうかは、資金繰り計画に基づき、慎重に判断しましょう。

なお、日本政策金融公庫の創業融資では、借入申込書に、元金据置期間を希望するかどうかを記載します。

23. 創業融資の可決確率を上げるための添付資料とは?

日本政策金融公庫から創業融資を受けるには、融資を受けた後に会社がしっかりと成長し、遅滞なく元本返済や利息支払いを続けられることをアピールしなければなりません。

しかしながら、日本政策金融公庫が公開している創業計画書のフォーマットは、わずかA3で1枚の用紙であり、この中で充分にアピールをすることは困難です。

希望どおりの金額を調達するためにも、別途添付資料を作成し、創業計画書を補強しましょう。

具体的には、資金繰り表や損益計画を作成し、創業計画書の数値的裏付けとすることが有効です。

添付資料のExcelフォーマットをダウンロードできます

24. 面談時の注意点とは?

日本政策金融公庫の創業融資審査には、担当者との面談があります。

面談では、主に創業計画書の中身についての質問がなされますので、提出した創業計画書にはあらかじめ充分に目を通しておきましょう。

面談について過度に身構えてしまう方もいらっしゃいますが、担当者は敵ではなく、味方です。

長々と訊かれてもいないことまでアピールをする必要はありません。

ポイントは、落ち着いて担当者の質問に対する回答に徹することです。

25. 日本政策金融公庫はネットバンクに対応していない?

手数料負担あるいは事務負担の軽減のため、創業時からネットバンクの利用を検討する方は多くいらっしゃいますが、日本政策金融公庫はネットバンクには対応していません。

このため、創業融資実行までにネットバンク以外の口座を開設しておく必要があります。

具体的には、後の融資を見据えて、預貸率の高い信用金庫または地方銀行に口座を開設するのがおすすめです。

26. 公庫団信には加入した方がいい?

公庫団信とは、日本政策金融公庫から融資を受けた会社の代表者が、その完済までに死亡や所定の高度障害等の不測の事態に陥った場合に、公庫団信サービス協会が、生命保険会社から受け取る保険金をもとに、返済を行ってくれる制度です。

無事に日本政策金融公庫の創業融資審査を通過すると、会社宛てに金銭消費貸借契約書とともに団信の申込書類が送付されてきますが、この段階では、既に創業融資の実行が確定していますので、団信の加入・非加入が創業融資審査に影響することはありません。

団信加入は、融資審査の有利不利ではなく、ご年齢や健康状態、創業融資の調達額等に照らし、判断しましょう。

27. 法人と個人事業主、創業融資を受けやすいのは?

個人事業主と法人とで、創業融資の審査上、有利不利はありません。

銀行にとって大切なことは、融資先が個人事業か法人かではなく、融資先がしっかりと利益を稼得し、利息を付けて返済をしてくれるかどうかです。

ただし、日本政策金融公庫の新創業融資制度や中小企業経営力強化資金の、無担保・無保証というメリットを享受したいのであれば、法人が有利です。

個人事業として創業するか、法人として創業するかは、融資審査の有利不利ではなく、上記の無担保・無保証人のメリットや、消費税の免税期間、取引上の信用力等に鑑み、検討しましょう。

28. 設備資金と運転資金、創業融資を受けやすいのは?

運転資金よりも設備資金の方が創業融資を受けやすいという専門家もいますが、そんなことはありません。

銀行にとって大切なことは、融資先がしっかりと利益を稼得し、利息を付けて返済をしてくれるかどうかです。

運転資金であれ、設備資金であれ、それが事業の遂行と利益の稼得に必要な資金であることを説明できれば、問題なく創業融資を受けることができます。

むしろ、「借りやすいから」という誤った理由で、設備資金を借り入れ、運転資金に流用する(=資金使途違反)ことは、重大な違反行為であり、これが銀行に伝わると即時返済を求められたり、また今後融資を受けられなくなる可能性がありますので、注意しましょう。

29. 日本政策金融公庫の創業融資審査のポイントとは?

日本政策金融公庫の創業融資審査は、

- 安全性(=融資をした資金を確実に回収する)

- 収益性(=融資により利息収入を確保する)

- 成長性(=融資先の成長に資する融資を行う)

や、

- 売上計画の妥当性

- 事業領域の妥当性

- 資金計画の妥当性

といった観点から行われます。

ポイントを抑えた創業計画書を作成し、創業融資調達を成功させましょう。

30. 日本政策金融公庫と民間銀行、

どちらかにしか創業融資は申し込めない?

創業融資は、日本政策金融公庫と民間銀行の両方に申し込むことができます。

たとえば、日本政策金融公庫にだけに申し込みを行い、否決となってしまってから民間銀行に申し込みを行うのでは、仮に民間銀行の融資が実行となっても、資金調達までに単純計算で倍の期間がかかってしまいます。

このため、あらかじめ日本政策金融公庫と民間銀行に同時に創業融資の申し込みをするという選択も考えられます。

あなたに最適な税理士顧問料をチェック

創業間もない方にも安心のサポート

- 法人成り予定の個人事業主様

- 開業間もないフリーランスの方

- 会計や経費管理に悩みがある小規模法人様

町田・相模原で税理士をお探しの方は、まずはお気軽にご相談ください。

ご契約いただいたお客様一人ひとりに丁寧に対応するため、

当事務所では月ごとの新規ご契約数に上限を設けております。

タイミングによっては新規受付をお待ちいただく場合がございますので、ご了承ください。

31. 自己資金とは?

自己資金とは、「事業のために使う資金のうち、返済の必要のないもの」をいいます。

例えば、借りた資金は自己資金とはならず、贈与を受けた資金は自己資金となります。

自己資金の金額は、創業者の創業への熱意を図る尺度として用いられ、

- 斯業経験

- 信用情報

- 創業計画書

と並んで創業融資の可否を決める重要な要素となります。

32. 自己資金は、創業資金の10分の1さえ準備すればよい?

新創業融資制度の利用には、「創業時において創業資金総額の10分の1以上の自己資金を確認できる方」という要件が付されていますが、これは「10分の1さえ準備すれば、残りの10分の9(=自己資金の9倍の金額)を融資してもらえる」ということではありません。

この10分の1は、あくまで新創業融資制度利用の最低条件であり、実際の創業融資実行額は、毎年平均して自己資金の2〜3倍となっています。

10分の1にとらわれることなく、自己資金は、できるだけ多く準備することが大切です。

33. 自己資金の集め方とは?

日本政策金融公庫で創業融資を受けるためには、可能な限り自己資金を準備することが大切です。

注意したいのは、コツコツと蓄積した資金でなければ自己資金にならないというわけではないということです。

もし自己資金が不足している場合には、贈与を受ける、または資産を売却する等で、自己資金を積み上げましょう。

34. 充分な自己資金があっても創業融資を受けるべき理由とは?

充分な自己資金があるつもりでも、創業直後は、不測の支出が嵩んだり、思ったように売上が伸びなかったりと資金ショートを起こしやすい時期です。

創業融資を受けなかったことで、創業後1年ともたずに倒産という例も少なくないのです。

この他にも、借入れと返済の実績が作れ、今後の資金調達に有利に働くなど、日本政策金融公庫から創業融資を受けておくことには、多くのメリットがあります。

35. 創業融資を100%成功させる方法とは?

残念ながら、100%創業融資の調達を成功させる方法は存在しません。

しばしば「創業融資成功率100%」を謳う専門家もいますが、これは自己資金や斯業経験等の条件の揃った案件を選別して支援を行なっているからにすぎません。

しかしながら、確かな知識に基づき、充分な準備をして臨むことで、成功の確率を高めていくことは可能です。

36. 専門家に支援を依頼すると創業融資を受けやすくなる?

一般に、融資の専門家とは、認定経営革新等支援機関(認定支援機関)のことを指します。

日本政策金融公庫の新創業融資制度を利用する場合、1000万円を超える融資調達は困難ですが、認定支援機関の支援を受けて中小企業経営力強化資金を利用すれば、融資調達の確率が高まります。

ただし、専門家に創業融資の支援を依頼すると、着手金や成功報酬といった費用が必要となるケースがほとんどです。

せっかく創業融資で調達した資金を有効に活用するためにも、依頼する専門家を選ぶ際には、合い見積もりを取る等、少しでも負担が小さくなるようにしましょう。

37. 本店登記地がレンタルオフィスでも

日本政策金融公庫から融資を受けられる?

敷金・礼金や月々の賃借料の節約のため、本店登記地をレンタルオフィスやバーチャルオフィスまたはシェアオフィスとする方は少なくありません。

本店登記地がこれらのオフィスであると、民間銀行の融資審査上は不利となりますが、日本政策金融公庫では、問題なく創業融資を受けることが可能です。

オフィスを選ぶ際には、創業融資をどこに申し込むのかを含め、慎重に検討しましょう。

38. 未経験業種での創業で

日本政策金融公庫から創業融資を受けることは可能か?

日本政策金融公庫の創業融資審査においては、事業を経営していた経験を事業経験、創業する事業と同一または類似の業種に従事していた経験を斯業経験と呼びます。

斯業経験には、正社員としての経験に限らず、アルバイトやパートとしての経験も含まれます。

斯業経験は、日本政策金融公庫の創業融資審査において、自己資金、信用情報、創業計画書に並ぶ重要な審査ポイントとなり、豊富であればあるほど、創業融資獲得の確率が高まります。

ただし、未経験の業種での創業、すなわち斯業経験のない業種での創業であっても、創業融資を受けることは可能です。

39. 日本政策金融公庫の

融資に落ちるパターンと落ちた場合の対処法とは?

日本政策金融公庫の創業融資は、1度否決になっても再度申し込みをすることが可能ですが、2回目以降の審査は、1回目よりも厳しくなってしまいます。

創業融資の否決は、自己資金、斯業経験、創業計画書、信用情報に原因があるパターンがほとんどです。

もし1回目の審査で否決となってしまった場合には、これらにしっかり対処し、万全を期して再度の申し込みに臨みましょう。

具体的には、

- 信用情報の瑕が原因の場合には、信用情報がクリアになるのを待つ

- 斯業経験不足が原因の場合には、経験豊富な方を雇用する

- 自己資金不足が原因の場合には、親族から贈与を受ける

等が対処法として挙げられます。

40. 見せ金で創業融資を受けることは可能か?

見せ金とは、借りた資金などを一時的に事業口座に入金し、あたかも自己資金のように偽って融資の申し込みをする場合の、当該資金をいいます。

日本政策金融公庫に見せ金は通用しません。

日本政策金融公庫の創業融資審査では、過去半年分に遡って預金の流れを確認されます。

創業融資の申込直前に突然入金された資金については、まず間違いなく詳細を確認されます。

もし、見せ金による申し込みであることが明らかになると、その融資が否決となるばかりでなく、今後も日本政策金融公庫から融資を受けることは難しくなります。

まとめ

いかがでしたでしょうか。

統計では、起業から5年以内に約8割の方が資金不足等により廃業に追い込まれていますが、創業融資を受けた方については生存率が有意に高いことがわかっています。

ぜひとも低金利、担保や保証人も不要の創業融資を利用し、充分な資金をもって起業しましょう。

タクスリンク税理士事務所の起業支援プランでは、資金調達支援専門の会社を経営する実績豊富な税理士が、完全無料で直接、貴社の創業融資調達を徹底支援いたします!

町田、相模原で起業、創業融資の調達をお考えの方は、ぜひ弊所にご相談ください。

あなたに最適な税理士顧問料をチェック

創業間もない方にも安心のサポート

- 法人成り予定の個人事業主様

- 開業間もないフリーランスの方

- 会計や経費管理に悩みがある小規模法人様

町田・相模原で税理士をお探しの方は、まずはお気軽にご相談ください。

ご契約いただいたお客様一人ひとりに丁寧に対応するため、

当事務所では月ごとの新規ご契約数に上限を設けております。

タイミングによっては新規受付をお待ちいただく場合がございますので、ご了承ください。