プロパー融資と事業性評価

平成28年9月に、銀行のリレーションシップバンキング機能強化への取り組みの指標として「金融仲介機能のベンチマーク」が、事業性評価の入り口となる銀行と中小企業とのコミュニケーションの基本的な枠組みとして「ローカルベンチマーク」が、それぞれ策定・公表されました。

金融仲介機能のベンチマークの共通ベンチマークには、

- 銀行が事業性評価に基づく融資を行っている与信先数及び融資額、及び、全与信先数及び融資額に占める割合

が掲げられています。

つまり、すべての銀行が、信用保証協会等の保証や担保に依存することなく、事業性評価に基づき融資を行なっているかどうかを、金融庁にモニタリングされることとなったのです。

さらに、選択ベンチマークには、

- 事業性評価の結果やローカルベンチマークを提示して対話を行っている取引先数、及び、左記のうち、労働生産性向上のための対話を行っている取引先数(以下、①)

- 地元の中小企業与信先のうち、無保証のメイン取引先の割合(以下、②)

- 中小企業向け融資のうち、信用保証協会保証付き融資額の割合、及び、100%保証付き融資額の割合(以下、③)

が掲げられています。

つまり、これら①〜③のベンチマークを選択している銀行は、ローカルベンチマークを活用し、より事業性評価融資に注力している、あるいは、無保証融資への取り組みに注力しているということです。

なお、現在、多くの銀行では、自らの選択しているベンチマークをホームページにて公開しています。

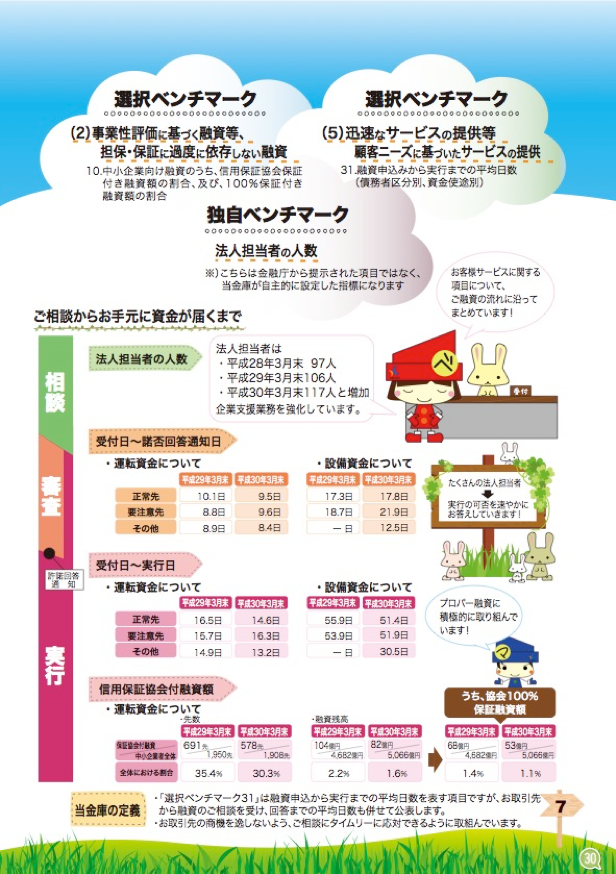

下図は、例として、大阪厚生信用金庫の「金融仲介機能のベンチマークの活用」より抜粋したものです。

この図からは、同信用金庫が、「中小企業向け融資のうち、信用保証協会保証付き融資額の割合、及び、100%保証付き融資額の割合」を選択ベンチマークとしていることがわかります。

加えて、信用保証協会付融資額が減少していること、プロパー融資に積極的に取り組んでいることがわかります。

このように、銀行の選択ベンチマークを知ることは、その銀行の融資姿勢を知ることと同義であるといえます。

よって、プロパー融資を引き出すためには、まず、取引のある銀行の選択ベンチマークを調査し、交渉を行うことが有効です。

具体的には、①を選択している銀行であれば、ローカルベンチマークを利用して積極的に事業性評価に必要な情報を提示し、プロパー融資が受けられないか交渉するといった方法が有効です。

また、②または③を選択している銀行であれば、該当ページをプリントして銀行の担当者に提示し、プロパー融資が受けられないか交渉するといった方法が有効です。

プロパー融資と信用補完制度

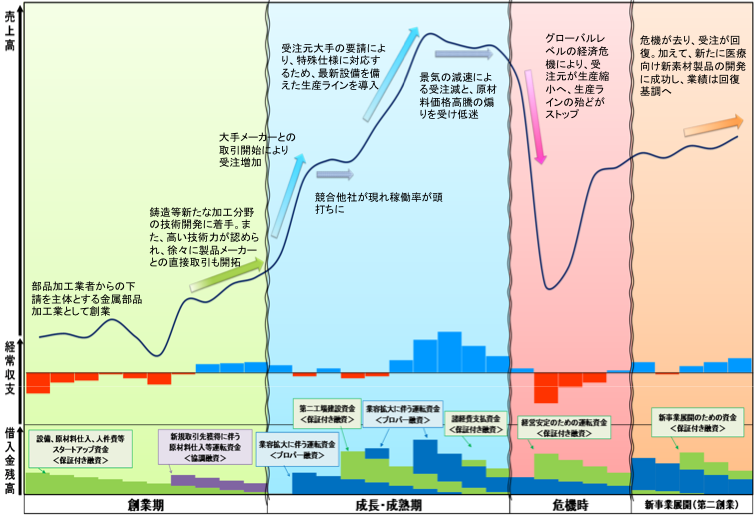

下図は、政府の望ましいと考えている、中小企業等のフェーズごとの融資姿勢です。

(中小企業政策審議会 基本問題小委員会 金融ワーキンググループ「中小企業・小規模事業者の事業の発展を支える持続可能な信用補完制度の確立に向けて」より抜粋)

(中小企業政策審議会 基本問題小委員会 金融ワーキンググループ「中小企業・小規模事業者の事業の発展を支える持続可能な信用補完制度の確立に向けて」より抜粋)

ここからは、成長・成熟期にある会社については、プロパー融資と信用保証協会付融資とを組み合わせることで対応を図るべきであるとの考えを読み取ることができます。

そして、平成30年4月には、これを実効ならしめるべく、

- 信用保証協会と銀行との連携を法律上に位置づけ、中小企業のそれぞれの実態に応じて、プロパー融資(信用保証なしの融資)と信用保証付き融資を適切に組み合わせ、信用保証協会と銀行が柔軟にリスク分担を行っていくべく、信用保証協会と銀行との間で更なる連携を図る

ことを趣旨として、改正信用保証協会法が施行されました。

これにより、今後は、信用保証協会が、銀行に事業性評価に基づく融資や、その後の適切な期中管理・経営支援を実施するよう促し、さらにこれを中小企業庁、金融庁がモニタリングするという仕組みとなりました。

具体的には、信用保証協会別、銀行別、信用保証協会ごとの銀行別の区分により、信用保証協会付融資や代位弁済、プロパー融資の状況が毎年度2回、公表(=見える化)されることとなりました。

金融庁は、いわば銀行の生殺与奪権をもつ機関ですので、銀行にとってプロパー融資への取り組みは半ば至上命令であるといえます。

したがって、必然的に、成長・成熟期にある会社に対するプロパー融資は増加するものと予想されます。

また、改正信用保証協会法には、さらに、

- 仮にメインバンクが十分な融資を行えない場合には信用保証協会が他の銀行を紹介するといった取組や、中小企業支援機関に資金繰りの相談がなされた場合には速やかに信用保証協会等に繋ぐといった取組など、信用保証協会と中小企業支援機関の連携による相談体制の強化を行う

旨も盛り込まれました。

上記のとおり、信用保証協会は、銀行の事業性評価に基づく融資や、その後の適切な期中管理・経営支援を実施を促すこととなったほか、こうした銀行の取り組みが不十分な場合には、自らが他の銀行を紹介する等の形で介入することとなったのです。

こうした一連の信用補完制度の見直しを踏まえ、まず、プロパー融資を引き出すために、取引銀行に対し、「金融庁や中小企業庁が、成長期・成熟期にある会社については、プロパー融資と信用保証協会付融資との組み合わせによる資金調達を推進しているようですが」と、交渉を行ってみましょう。

また、ここでもし、取引銀行の対応が不十分であれば、信用保証協会に他の銀行を紹介してもらいましょう。

なお、その際には、プロパー融資を受けたいということのほか、会社の側から銀行を指定して紹介してほしいことを伝える必要があります。

信用保証協会は、中立性が強く要請される公的機関であるため、自ら特定の銀行を会社に紹介することができないためです。

したがって、この場合には、前項においてご紹介したとおり、あらかじめローカルベンチマークに基づく事業性評価や、無保証融資への取り組みを選択ベンチマークとしている銀行を探し、その銀行を紹介してほしいと伝えましょう。

|

ポイント ・今般の融資制度、信用補完制度の見直しにより、各銀行は、中小企業庁及び金融庁のモニタリングのもとで担保・保証に依存する従来の融資姿勢を改め、事業性評価融資・プロパー融資に取り組まなければならないこととなった。 ・これにより、今後は成長期・成熟期にある会社への融資を中心として、プロパー融資が増えていくことが予想される。 ・プロパー融資を引き出すには、上記の事情を熟知した上で、銀行と交渉を行う必要がある。 |

Author Profile

-

起業支援と財務コンサルティングが得意な税理士。

これまでの最高調達支援額は10億円。

町田・相模原エリア初の「決算料0円、月額10,000円~の税務顧問×創業融資支援0円×会社設立手数料0円の起業支援プラン」をリリース。

Latest entries

未分類2026年1月10日【町田・相模原】令和8年度税制改正!法人の「2割特例」終了と個人の新「3割特例」を解説

未分類2026年1月10日【町田・相模原】令和8年度税制改正!法人の「2割特例」終了と個人の新「3割特例」を解説 税金あれこれ2024年10月21日【個人事業の法人化で節税!】法人成りのメリット・デメリット

税金あれこれ2024年10月21日【個人事業の法人化で節税!】法人成りのメリット・デメリット 税金あれこれ2024年10月17日【メリット・デメリットは?】源泉所得税の納期の特例について

税金あれこれ2024年10月17日【メリット・デメリットは?】源泉所得税の納期の特例について 税金あれこれ2024年10月9日【税込み?税抜き?】源泉所得税納付書の支払額の書き方

税金あれこれ2024年10月9日【税込み?税抜き?】源泉所得税納付書の支払額の書き方