銀行の融資審査において最も重要なことは、融資先の会社が、融資をした資金を、適切に事業に投下する(=公共性の原則)ことで成長し(=成長性の原則)、利息を付けて(=収益性の原則)、確実に返済を行なってくれる(=安全性の原則)かどうかです。

したがって、融資の申し込みは、こうした銀行の思考パターンを踏まえて行う必要があります。

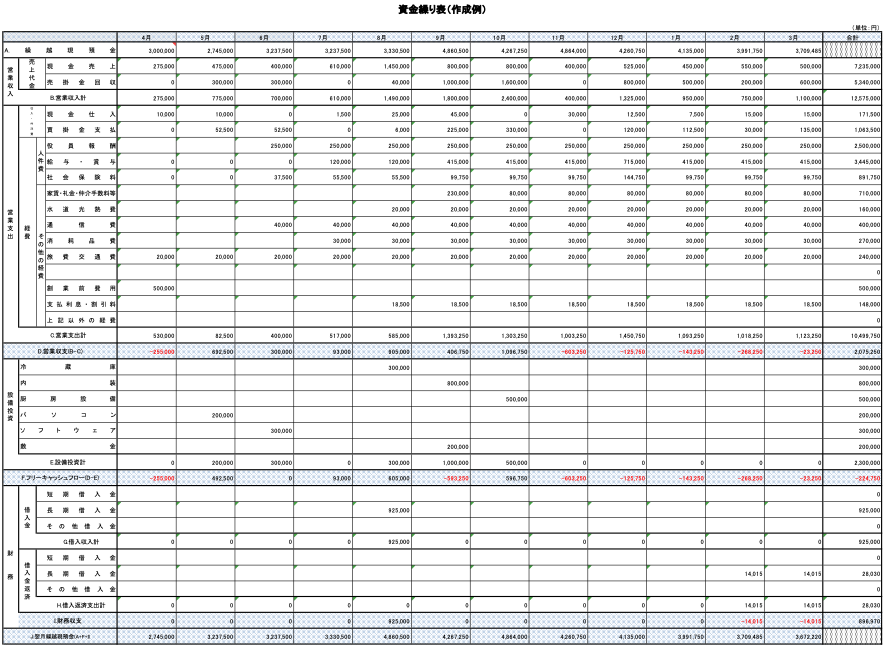

具体的には、融資を受けた資金を何に投下し、その結果としてどの程度の成長が見込まれるのかという点及びその成長によりもたらされた資金により利息の支払いと元金の返済が可能である点を盛り込んだ資金繰り表( Excelフォーマットが開きます)の作成が有効です。

最低でも、過去半年分及び将来半年分の計1年分の資金繰り表を作成しましょう。

実際に、資金繰り表は、銀行の融資審査上、重要な資料となっており、会社からその提出がない場合には、稟議書の作成にあたり担当者が作成するケースも少なくありません。

ただし、担当者が、融資後についての経営者のビジョンを正確に把握し、これを盛り込んだ資金繰り表を作成することは極めて困難であり、また、それゆえ担当者に資金繰り表の作成を任せることは、融資審査を長期化させ、適時の資金調達を困難にしてしまうおそれがあります。

最近でも、融資の申し込みに際し、経営者と相談をしながら作成した資金繰り表を添付資料として提出したところ、担当者に

「実はこれが一番助かります。資金繰り表は、取引の流れ等、会社のことを熟知していないと作成できません。我々が作成しようとしても、なかなか難しいのです。」

と、非常に喜ばれた例があります。

本例では、想定より早く、かつ希望どおりの金額の融資を獲得することができました。

融資審査を有利に進め、必要な事業資金を速やかに調達するためにも、融資の申し込み時には資金繰り表を作成することを強くお勧めします。

|

ポイント ・融資審査を有利に進めるため、また融資審査を短縮するため、融資の申し込み時には資金繰り表を作成する ・資金繰り表は最低、過去半年分及び将来半年分の計1年分作成する |

Author Profile

-

起業支援と財務コンサルティングが得意な税理士。

これまでの最高調達支援額は10億円。

町田・相模原エリア初の「決算料0円、月額10,000円~の税務顧問×創業融資支援0円×会社設立手数料0円の起業支援プラン」をリリース。

Latest entries

未分類2026年1月10日【町田・相模原】令和8年度税制改正!法人の「2割特例」終了と個人の新「3割特例」を解説

未分類2026年1月10日【町田・相模原】令和8年度税制改正!法人の「2割特例」終了と個人の新「3割特例」を解説 税金あれこれ2024年10月21日【個人事業の法人化で節税!】法人成りのメリット・デメリット

税金あれこれ2024年10月21日【個人事業の法人化で節税!】法人成りのメリット・デメリット 税金あれこれ2024年10月17日【メリット・デメリットは?】源泉所得税の納期の特例について

税金あれこれ2024年10月17日【メリット・デメリットは?】源泉所得税の納期の特例について 税金あれこれ2024年10月9日【税込み?税抜き?】源泉所得税納付書の支払額の書き方

税金あれこれ2024年10月9日【税込み?税抜き?】源泉所得税納付書の支払額の書き方