中小企業が融資を受ける場合、信用保証協会付融資であれ、プロパー融資であれ、代表者の保証が求められる場合がほとんどです。

代表者保証を付けて受けた融資につき、会社が返済不能に陥ると、代表者が会社に代わって返済を行わなければなりません。

また、この場合において、代表者に不測の事態が生ずれば、相続放棄をしない限り、相続人となる家族が、代表者の残した財産で返済を行わなければなりません。

融資を受けたら、契約どおりに返済を行うのが当然ですが、「もし万が一」のリスクに備えておくことも大切です。

具体的には、代表者保証を外したり、公庫団信や保証協会団信へ加入したりすることで、このリスクを軽減することができます。

本記事では、「経営者保証に関するガイドライン」の活用により、代表者保証を外す、あるいは代表者保証なしで融資を受ける方法をご紹介します。

なお、公庫団信については、「公庫団信とは」を、保証協会団信については「保証協会団信とは」を、それぞれご参照ください。

「経営者保証に関するガイドライン」とは

「経営者保証に関するガイドライン」は、中小企業庁と金融庁の後押しで、日本商工会議所と一般社団法人全国銀行協会が事務局となり、代表者保証を提供せず融資を受ける際や保証債務の整理の際の「中小企業・経営者・金融機関共通の自主的なルール」として策定・公表されたガイドラインです。

現在、代表者のおよそ90%が、会社の連帯保証人となっています。

すなわち、代表者のおよそ90%が、会社の倒産・廃業により、個人資産を失い、最悪の場合には自己破産に追い込まれるというリスクを背負っているということです。

こうした代表者保証の課題の解消に向けて、一定の要件のもとで、代表者保証なしで新規融資を受けることや、既に受けている融資につき代表者保証を外すことを可能にするのが、「経営者保証に関するガイドライン」なのです。

「経営者保証に関するガイドライン」と代表者保証

「経営者保証に関するガイドライン」においては、

- 主債務者が中小企業であること

- 保証人が個人であり、主債務者である中小企業の経営者等であること

- 主債務者である中小企業と保証人であるその経営者等が、弁済に誠実で、債権者の請求に応じて負債の状況を含む財産状況等を適切に開示していること

- 主債務者と保証人が反社会勢力でなく、そのおそれもないこと

の要件を充足する場合については、新規融資を受ける場合には、代表者保証なしで融資を受けることができたり、既に代表者保証付きで融資を受けている場合には、その保証を解除することができることとされています。

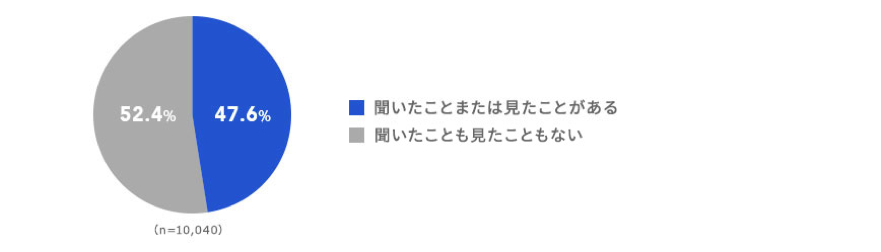

「経営者保証に関するガイドライン」の認知度

上記のとおり、中小企業にとって非常に有益な「経営者保証に関するガイドライン」ですが、残念ながら、経営者の半数強が聞いたことも見たこともないというのが実情です。

図1 経営者間における「経営者保証に関するガイドライン」の認知度

次項及び次々項のとおり、今日、金融仲介機能強化のベンチマーク、ローカルベンチマークに基づく「経営者保証に関するガイドライン」の普及が推進されています。

代表者保証なしでの融資を受けたいと考えている、または既に代表者保証付きで融資を受けている会社は、是非、この機を逃さず、「経営者保証に関するガイドライン」の利用を検討されてはいかがでしょうか。

「経営者保証に関するガイドライン」と金融仲介機能のベンチマーク

平成28年、金融仲介機能のベンチマーク及びローカルベンチマークが策定・公表されました。

これらベンチマークの詳細については、「融資審査の仕組み④ 事業性評価」をご参照ください。

これらベンチマークは、事業性評価融資の推進による、担保・保証偏重の融資審査からの脱却を企図したものです。

「経営者保証に関するガイドライン」は、まさにこの担保・保証偏重の融資審査からの脱却に関する取り決めであることから、金融仲介機能のベンチマークの選択ベンチマークには、

- 経営者保証に関するガイドラインの活用先数、及び、全与信先数に占める割合(先数単体ベース)

が掲げられることとなりました。

すなわち、このベンチマークを選択する銀行は、より「経営者保証に関するガイドライン」の実績獲得に注力していくということです。

各銀行がどのベンチマークを選択しているかは、それぞれのホームページに掲げられている場合が多いので、確認し、交渉に役立てるとよいでしょう。

「経営者保証に関するガイドライン」とローカルベンチマーク

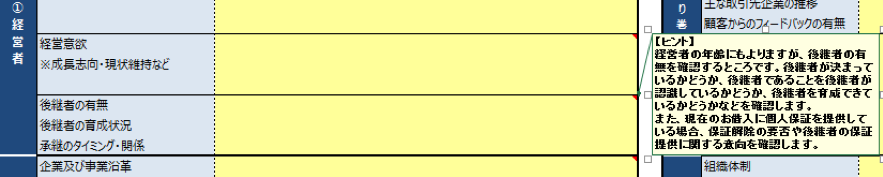

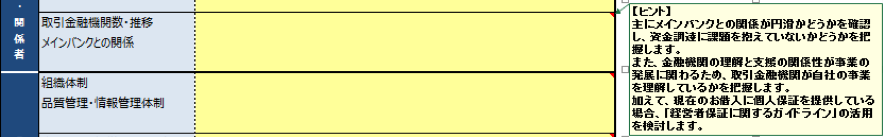

また、今後、ローカルベンチマークツールの「非財務(4つの視点)」シートにも、「経営者保証に関するガイドライン」について図2及び図3のとおり追記予定であることが、経済産業省から公表されています。

図2 「後継者の有無、後継者の育成状況、承継のタイミング・関係」欄への追記

図3 「取引金融機関数・推移、メインバンクとの関係」欄への追記

ローカルベンチマークは銀行と会社が同じ目線で対話を行うための基本的な枠組みです。

つまり、ローカルベンチマークへの追記により、「経営者保証に関するガイドライン」は、今後、銀行と会社の対話の中で利用されるルールとなっていくということです。

しかしながら、銀行が、自ら「経営者保証に関するガイドライン」を提示してくることはまずありません。

したがって、実際には、会社の側からローカルベンチマークを活用し、積極的に銀行に働きかけなければならないこととなるでしょう。

「経営者保証に関するガイドライン」についてもっと知りたい場合には

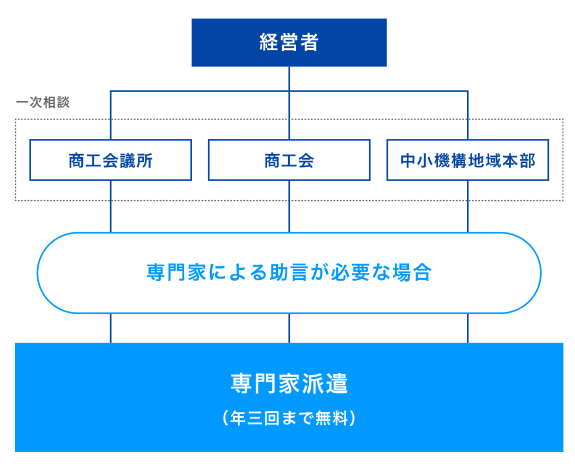

現在、「経営者保証に関するガイドライン」については、各商工会議所、各商工会、各中小企業基盤整備機構の地域本部が、相談窓口となっています。

さらに「経営者保証に関するガイドライン」について理解を深めたい、あるいは具体的に利用を検討したい方については、最寄りの上記各機関にご相談ください。

なお、相談料は、無料となっています。

|

ポイント ・「経営者保証に関するガイドライン」の利用により、代表者保証なしでの新規融資、既存融資の代表者保証解除が可能となる。 ・金融仲介機能のベンチマークの選択ベンチマークに掲げられたことで、「経営者保証に関するガイドライン」は一層の普及が期待される。 ・ローカルベンチマークへの追記により、「経営者保証に関するガイドライン」については、会社から銀行への働きかけが一層重要となる。 |

Author Profile

-

起業支援と財務コンサルティングが得意な税理士。

これまでの最高調達支援額は10億円。

町田・相模原エリア初の「決算料0円、月額10,000円~の税務顧問×創業融資支援0円×会社設立手数料0円の起業支援プラン」をリリース。

Latest entries

未分類2026年1月10日【町田・相模原】令和8年度税制改正!法人の「2割特例」終了と個人の新「3割特例」を解説

未分類2026年1月10日【町田・相模原】令和8年度税制改正!法人の「2割特例」終了と個人の新「3割特例」を解説 税金あれこれ2024年10月21日【個人事業の法人化で節税!】法人成りのメリット・デメリット

税金あれこれ2024年10月21日【個人事業の法人化で節税!】法人成りのメリット・デメリット 税金あれこれ2024年10月17日【メリット・デメリットは?】源泉所得税の納期の特例について

税金あれこれ2024年10月17日【メリット・デメリットは?】源泉所得税の納期の特例について 税金あれこれ2024年10月9日【税込み?税抜き?】源泉所得税納付書の支払額の書き方

税金あれこれ2024年10月9日【税込み?税抜き?】源泉所得税納付書の支払額の書き方